Обзор рынка: ИТОГИ ПЕРВОГО ПОЛУГОДИЯ 2016

Офисный сектор

Предложение

- По итогам первого полугодия 2016 года общий объем рынка качественной офисной недвижимости Санкт-Петербурга превысил 2,2 млн. кв.м.

- В первом полугодии 2016 в сегменте качественной офисной недвижимости было введено 160 000 кв. м, что сопоставимо с объемом ввода по итогам 2015 года. Основная масса нового предложения позиционируется в классе В.

- До конца 2016 года прогнозируется прирост более чем на 100 000 кв.м качественной офисной недвижимости.

- Несмотря на значительный прирост предложения, существенного влияния на сегмент офисной недвижимости не оказано, поскольку основная масса новых проектов выходит на рынок либо заполненными арендаторами, либо планируются к использования под собственные нужды.

По итогам 2015 года обеспеченность качественными офисными площадями жителей Санкт-Петербурга на 1 000 человек существенно не изменилась - достигла 450 кв.м.

Это более чем в два раза ниже московского показателя, и на 20% - екатеринбургского.

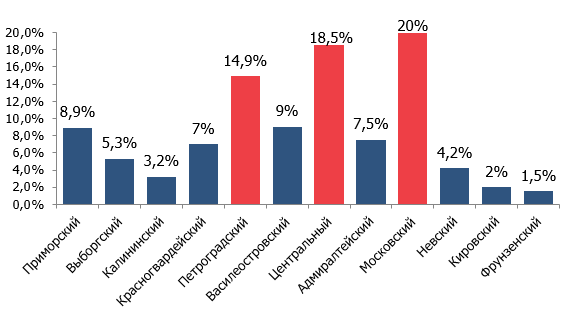

Географическая структура предложения качественных офисных площадей существенно не изменилась.

Продолжатся развитие делового кластера в Московском районе – по итогам первого полугодия 2016 года доля качественного предложения офисной недвижимости, расположенной в Московском районе, достигла 20%. По нашим прогнозам объем продолжит увеличиваться - порядка 18% всего нового предложения по итогам 2016 года будет сосредоточено в Московском районе.

Перспективное предложение

Суммарный объем проектов, запланированных к вводу до конца 2016 года, ожидается на уровне 260 тыс. кв. м.

Ключевые проекты, запланированные ко вводу в течении 2016 года, представлены в таблице ниже:

|

Название |

Класс |

Арендопригодная площадь |

|

Fort Tower |

А |

26 000 |

|

БЦ на Уральской, 4 |

В |

15 000 |

|

Граффити |

В+ |

13 000 |

|

Полис |

В |

13 000 |

Из ключевых офисных центров, введенных в эксплуатацию в первом полугодии 2016 ,можно выделить следующие:

|

Название |

Класс |

Арендопригодная площадь |

|

Невская Ратуша (2 очередь) |

А |

53 000 |

|

Виктория Плаза (2 очередь) |

В+ |

27 000 |

|

Мегапарк (2 очередь) |

В |

14 000 |

|

БЦ в составе Экспофорума |

А |

22 000 |

Спрос

В первом полугодии суммарный объем чистого поглощения составил более 120 000 кв.м, что превышает показатель аналогичного периода прошлого года в 2,5 раза.

Относительно высокий показатель чистого поглощения обусловлен тем, что многие проекты к моменту выхода на рынок имели 100% показатель заполняемости

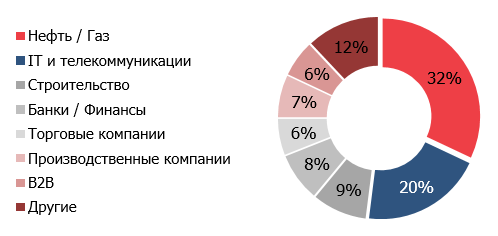

В общем объеме поглощения увеличилась активность компаний нефтегазвой отрасли и энергетических компаний. Крупнейшей сделкой 1 полугодия 2016 года стала аренда компанией «СтройГаз Консалтинг» бизнес-центра «Фландрия».

Наглядно распределение спроса на офисные площади представлено на диаграмме ниже:

Уровень вакантных площадей в высококачественных офисных центрах по итогам первого полугодия 2016 года снизился. Средневзвешенный показатель вакансии составил порядка 12,5%.

В первую очередь это обусловлено снижением вакантных площадей в класса А – с 16% до 12%. Уровень вакантных площадей в классе В также снизился и составил 8% против 11% по итогам 2015 года. Мы ожидаем, что текущий уровень вакантных площадей до конца 2016 года увеличится в пределах 2-3%.

Ставки аренды

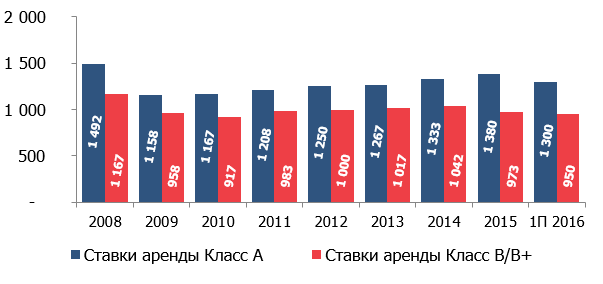

Средние заявленные арендные ставки по офисным помещениям за первое полугодие 2016 года увеличились на 4% для класса А, в сегменте офисной недвижимости класса В ставки практически не изменились.

На текущий момент средний уровень ставки аренда для класса А составляет 1 300 рублей за кв.м в месяц, включая НДС и эксплуатационные расходы, в классе В/В+ – 950 рублей за кв.м в месяц, включая НДС и эксплуатационные расходы.

Тенденции и прогнозы

По нашим прогнозам в до конца 2016 баланс спроса и предложения существенно не изменится по сравнению с первым полугодием. С увеличением количества новых объектов несколько вырастет показатель вакантных площадей – до 3%.

Ставки аренды до конца 2016 года продемонстрируют рост в диапазоне 3-4%.

Негативные тенденции национальной экономики оказывают существенное влияние на состояние офисного сектора Санкт-Петербурга, в первую очередь на анонсирование и строительство новых проектов по причине ограниченности заемного финансирования. Таким образом, в 2017-2018 годах рынок офисной недвижимости может столкнуться с нехваткой качественного предложения.

Торговый сектор

Предложение

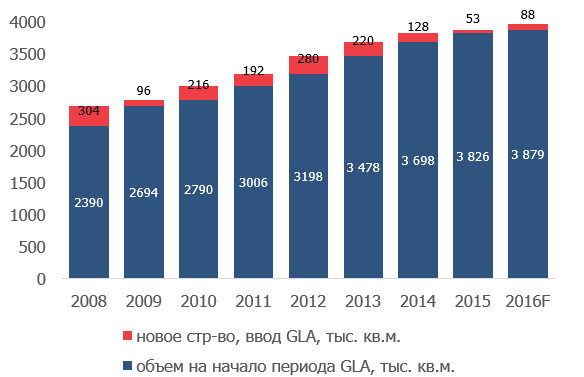

- По итогам первого полугодия 2016 года общий объем рынка торговой недвижимости остался на уровне 2015 года. С начала 2016 года в эксплуатацию не было введено ни одного проекта.

- В финальной стадии строительства находятся 2 качественных торговых центра, суммарной арендопригодной площадью в 88 000 кв.м. Таким образом, по итогам 2016 года предложение в сегменте качественной торговой недвижимости достигнет 3,9 млн. кв.м.

- Исходя из перспективного строительства, предложение в 2017-2018 существенно не увеличится. Из крупных проектов, планируемых к вводу в 2017 году ,можно отметить ТРК «Голливуд», общей площадью более 100 000 кв.м.

По первого полугодия 2016 года обеспеченность качественными торговыми площадями жителей Санкт-Петербурга на 1 000 человек составляет 740, что является одним из наиболее высоких показателей среди городов-миллионников.

Потребительский спрос

За первые 5 месяцев 2016 года оборот розничной торговли в Санкт-Петербурге снизился по отношению к сопоставимому периоду прошедшего года на 2% и составил 480 млрд. рублей. При этом оборот общественного питания увеличился на 4,7% и составил 25 млрд. рублей.

Заполняемость

В целом по рынку уровень вакантных площадей по итогам 1 полугодия 2016 год достиг уровня 9%, что в абсолютном выражении составляет порядка 300 000 кв.м свободных площадей. При этом необходимо отметить, что основной объем свободным площадей приходится на устаревшие торговые комплексы с неоптимальным местоположением и устаревшей концепцией.

Однако, ввиду ограниченного количества свободных площадей в рамках успешных торговых объектов вкупе со снижающимся объемом нового ввода, ключевые торговые операторы продолжают искать возможность для открытия точек в наиболее успешных проектах.

Динамика уровня вакантных площадей приведена на графике:

Ставки аренды

- Ключевые тенденции рынка торговой недвижимости по итогам 2015 года сохранились и в первом полугодии 2016 года.

- По итогам прошедшего периода большинство собственников перешло на номинирование ставок в рублях.

- Также существенного снизились фиксированные ставки аренды, все больше договоров заключается по схеме выплаты % с оборота.

- По итогам 2015 года произошло падение средних ставок аренды на 10%. Однако за первое полугодие 2016 ставки продемонстрировали рост на 5%.

- До конца 2016 года мы прогнозируем сохранение прироста ставок на 5%.

Перспективное предложение

- По итогам 2015 года рынок вырос на 58 000 кв.м GLA качественной торговой недвижимости.

- В 2016 году ожидается открытие крупного торгового комплекса «Охта молл», а также открытие второй очереди ТК «Порт Находка» у ст. метро «Рыбацкое». Суммарно на рынок выйдет менее 90 тыс. кв. м.

- Среди заявленных проектов 2016 года стоит выделить реконцепцию ТРК «Капитолий», расположенного у ст. метро «Пионерская». Торговый центр планирует сменить концепцию на discount-центр.

|

Название |

Адрес |

GLA |

|

Охта молл |

пр. Шаумяна, 4 |

78000 |

|

ТРК «Порт Находка II» |

ул. Тепловозная, 31 |

10800 |

|

ИТОГО |

88 800 |

|

Тенденции и прогнозы

- По нашим прогнозам до конца 2016 года будет происходить увеличение вакансии в устаревающих торговых комплексах, а также за счет появления новых проектов.

- Многие торговые сети сокращают или сворачивают планы развития. В 2016 году активность сохраняет формат сетевых продуктовых магазинов.

- Спрос операторов галереи сосредотачивается вокруг наиболее успешных проектов с высокой проходимостью и профессиональной концепцией.

- Тенденция снижения девелоперской активности, обозначенная в 2014-2015 годах, сохранится.

- Ставки аренды на помещения в галерее успешных торговых комплексов увеличатся до конца 2016 года.

Складской сектор

Предложение

- По итогам первого полугодия 2016 года общий объем рынка складской недвижимости увеличился на 120 тысяч кв.м и достиг уровня в 2,6 млн. кв.м;

- Больше половины рынка складского сегмента составляют проекты, предлагающие услуги по аренде площадей, т.е. спекулятивные. Распределение между спекулятивными проектами и складскими комплексами, использующимися под собственные нужды, составляет 55% к 45%.

- Доля проектов built-to-suit в новом предложении за первое полугодие 2016 года занимает более 80%.

- Исходя из планов девелоперов по вводу новых проектов, суммарный объем новых складских комплексов составит порядка 180 000 кв.м.

|

Название |

Промышленная зона |

Общая площадь |

|

Армада Парк, 2 очередь |

Шушары |

28 000 |

|

А Плюс Парк |

Шушары |

70 000 |

|

А Плюс Парк |

Шушары |

11 000 |

Перспективное предложение

До конца 2016 года планируется к вводу порядка 40 000 кв.м качественной складской недвижимости.

Новое предложение по итогам 2016 года будут составлять в основной массе проекты built-to-suit.

Из анонсированных в 2016 году перспективных проектов можно отметить следующие:

- Проект трех складских комплексов компании «Адмирал» суммарной площадью порядка 70 000 кв.м, которые расположатся в промышленной зоне «Марьино»;

- Совместный проект в рамках ОЭЗ «Аэрополис» компаний «Юлмарт» и «Аэропорт Пулково», по которому планируется реализовать порядка 15 000 кв.м складских площадей.

|

Название |

Промышленная зона |

Общая площадь |

|

«Юлмарт» |

Пискаревский пр. |

19 000 |

|

Wurth |

Шушары |

14 000 |

Спрос

По итогам первого полугодия 2016 года снизился уровень вакантных площадей на фоне уменьшения доли вновь вводимых качественных спекулятивных складских комплексов.

На текущий момент вакансия в качественных складских комплексах находится в диапазоне 5-6%.

Структура спроса существенно не изменилась. По итогам первого полугодия активность составляют компании сегмента FMCG, доля которых в общем объеме сделок превышает 50%. Также выросла активность производственных компаний.

Логистический сектор несколько снизил активность – до 19% от общего объема сделок простив 22% по итогам 2015 года.

Ставки аренды

- Средние ставки аренды в долларовом выражении достигают $60 за квадратный метр в год. На фоне ослабления рубля ставки в долларах значительно снизились.

- В рублевом эквиваленте ставки находятся в диапазоне 4 000 – 4 100 рублей за квадратный метр в год.

- До конца 2016 года вероятно колебание ставки аренды в сторону роста в пределах 4-5% ввиду дефицита на рынке спекулятивных складских проектов.

Прогнозы

- Сокращение доли спекулятивных проектов при росте реализации качественных комплексов по схеме built-to-suit.

- Незначительное колебание ставок аренды в сторону роста.

- Производственные компании и компании сегмента FMCG сохранят высокий уровень спроса на качественные проекты.

Гостиничный сектор

Предложение

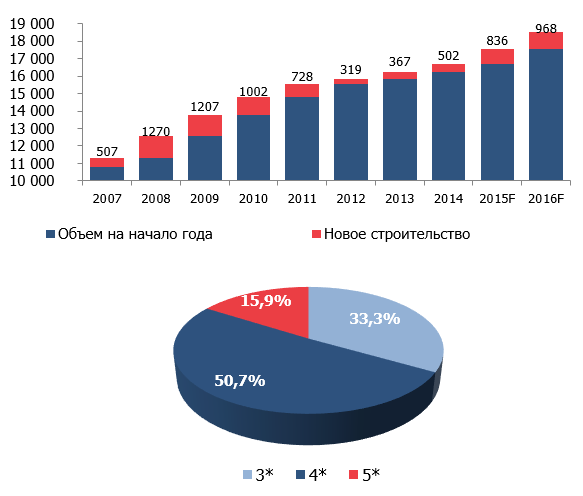

- По итогам первого полугодия 2016 года общий номерной фонд качественных гостиниц Санкт-Петербурга достиг 17,6 тысяч номеров.

- В первом полугодии 2016 на рынок было выведено 5 гостиничных проектов суммарной номерной емкостью в 566 номеров.

- Уровень ввода качественных гостиниц постепенно достигает рекордных показателей, зафиксированных в 2008-2010 годах, что обусловлено приближающимся Чемпионатом мира по футболу.

- К середине 2016 года максимальную долю в общем объеме качественного предложения занимают гостиницы сегмента 4* - 51,3%. На долю гостиниц категории 5* приходится 16,5% от общего объема предложения, гостиницы сегмента 3* занимают долю равную 32,1%.

- Структура предложения показывает тренд к стабилизации сегмента 4*, а также некоторому росту сегмента 5*.

Перспективное предложение

- До конца 2016 года прогнозируется ввод еще трех качественных отелей. Таким образом, до конца 2016 года суммарный объем номерного фонда Санкт-Петербурга достигнет показателя 18,5 тысяч номеров.

- По нашим оценкам к Чемпионату мира по футболу суммарная номерная емкость рынка качественных гостиниц Санкт-Петербурга превысит 20 тысяч номеров (мы прогнозируем прирост номерного фонда к Чемпионату мира на уровне 1,5 – 1,7 тысяч номеров).

|

Название |

Категория |

Номерная емкость |

|

Hampton by Hilton |

4**** |

207 |

|

Best Western |

4**** |

107 |

|

М19 |

3*** |

81 |

|

DOM Boutique Hotel |

3*** |

60 |

|

Авет Парк |

3*** |

27 |

Спрос

- По данным Комитета по инвестициям и стратегическим проектам (КИСП), 2015 год общее количество туристов, посетивших Санкт-Петербург, увеличилось на 200 тысяч человек по сравнению с сопоставимым периодом и составило 6,7 млн. человек.

- По итогам 2016 года по прогнозам КИСП город посетит 7 млн. человек.

- Общее снижение количества иностранных туристов на 8% было компенсировано ростом количества внутренних туристов в пределах 10%.

Загрузка

- Средний показатель заполняемости гостиниц Санкт-Петербурга за первое полугодие составил 65-67%.

- В высокий сезон заполняемость наиболее популярных гостиниц может достигуть 95-100%.

- Изменение структуры спроса на гостиничном рынке в части увеличения доли внутреннего туризма привело к изменению заполняемости гостиниц в рамках их ценовой категории - по причине снижения курса рубля по отношению к доллару и евро гостиницы высокого ценового сегмента стали доступнее для иностранцев.

Финансовые условия

Показатель ADR (средний тариф на номер) показал прирост в среднем по рынку на 7% и составил 6 900 рублей. Для гостиниц категории 5* средний тариф в первом полугодии 2016 года составил 11 100 рублей, что на 8,5% выше показателя предыдущего года. Для гостиниц категории 4* показатель ADR вырос на 6% и достиг уровня 6 500 рублей. Наименьший рост среднего тарифа зафиксирован в сегменте гостиниц 3* и составляет 4%.

Прогнозы

- Объем туристического потока будет оставаться на высоком уровне (7-7,2 млн. человек в год), что сохранит спрос на гостиничные услуги сегмента 3*-4*.

- Существенный рост количества туристов, посетивших Санкт-Петербург, ожидается в 2017-2018 году, поскольку в эти годы будут проведены Кубок Конфедераций по футболу и Чемпионат Мира по футболу. При этом рост заполняемости будет краткосрочным и привязан к датам проведения самих мероприятий.

Источник: