Обзор рынка: ИТОГИ 2016 ГОДА

Офисный сектор

Предложение

- По итогам 2016 года общий объем рынка качественной офисной недвижимости в Санкт-Петербурге превысил 2,5 млн кв.м.

- За 2016 год в сегменте качественной офисной недвижимости было введено 215 000 кв.м, что сопоставимо с показателями 2014 года.

- Суммарный объем введенных офисных центров класса А составил 129 500 кв.м, в классе В/В+ новое предложение составило 85 500 кв.м.

- По итогам 2016 года структура рынка по классу позиционирования офисных помещений существенно не изменилась: доля класса А на конец 2016 года увеличилась на 2 процентных пункта и составляет 43% или 1,09 млн кв.м; доля класса В/В+ составила 57% или 1,45 млн кв.м.

Ключевые офисные проекты, введенные в 2016 году

|

Название |

Класс |

Арендопригодная площадь |

|

Невская Ратуша (2 очередь) |

А |

53 000 |

|

Fort tower |

A |

26 000 |

|

Виктория Плаза (2 очередь) |

В+ |

27 000 |

|

БЦ в составе Экспофорума |

А |

22 000 |

|

БЦ на Уральской, 4 |

В |

16 000 |

|

Мегапарк (2 очередь) |

В |

18 000 |

|

Мойка, 74 (Адамант) |

А |

20 000 |

|

L27 |

А |

8 500 |

|

Арсенальная, 66 |

В |

7 500 |

|

Perco |

В |

7 000 |

|

Nevka |

В+ |

5 000 |

|

Business Palazzo |

В+ |

5 000 |

Динамика ввода новых площадей

Структура предложения по классу офисных центров

Перспективное предложение

- По планам девелоперов общий прирост качественных офисных площадей по итогам 2016 года должен был составить 250 000–270 000 кв.м, однако по некоторым проектам сроки ввода в эксплуатацию были перенесены на начало 2017 года.

- Негативные тенденции национальной экономики оказывают существенное влияние на состояние офисного сектора Санкт-Петербурга, в первую очередь на запуск и строительство новых проектов. Причина тому - ограниченность заемного финансирования. Таким образом, в 2017-2018 годах рынок офисной недвижимости может столкнуться с нехваткой качественного предложения.

- По нашим прогнозам, в течение 2017 года на рынок будет выведено порядка 170 000 квадратных метров офисных площадей, что ниже показателя текущего года.

Ключевые офисные проекты, запланированные ко вводу в 2017 году

|

Название |

Класс |

Арендопригодная площадь |

|

Софийская, 8 |

В |

28 000 |

|

Мельник* (перенос сроков с 2016) |

В+ |

18 000 |

|

Лиговский, 266* (перенос сроков с 2016) |

А |

18 000 |

|

Сенатор на Чапаева (2 очередь) |

А |

18 000 |

|

Граффити* (перенос сроков с 2016) |

В |

15 000 |

|

Красногвардейская площадь, 3 |

В |

12 000 |

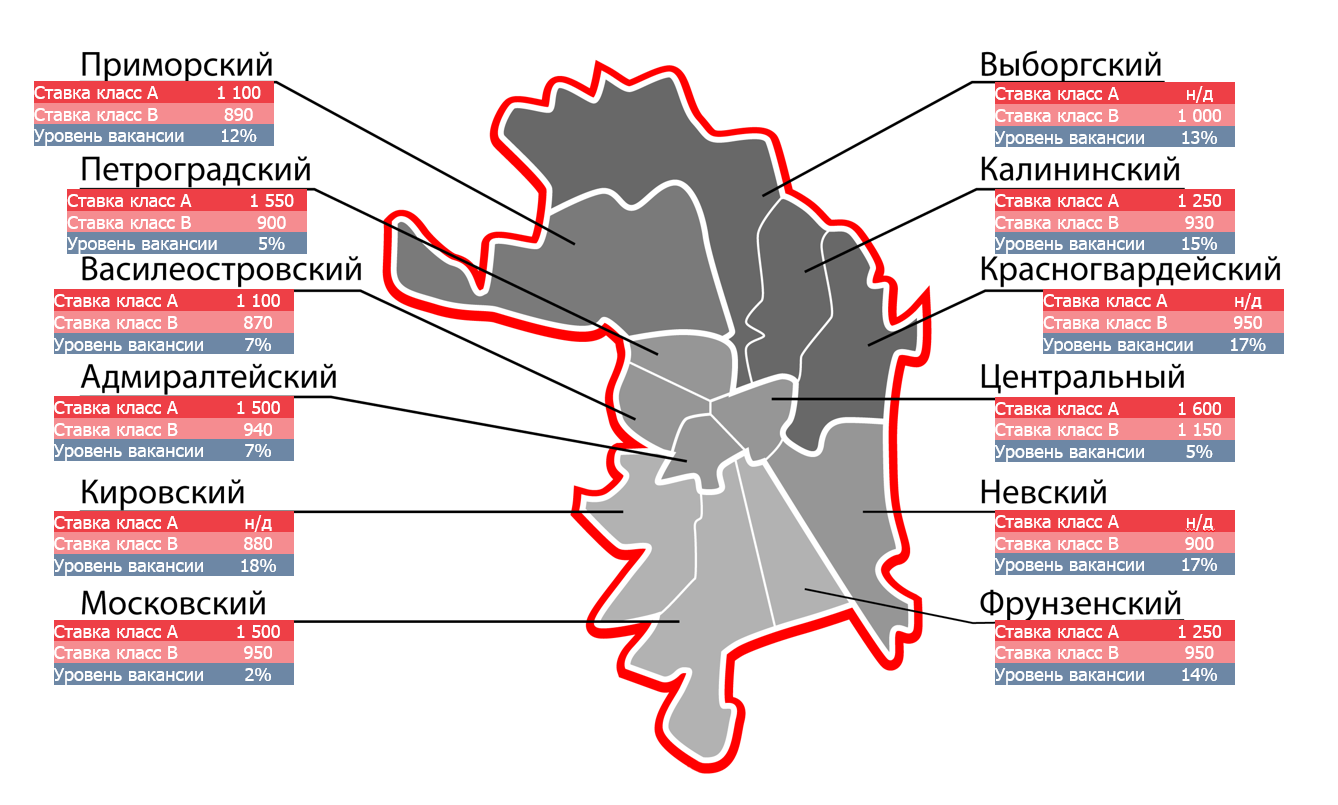

Географическая структура предложения

- Географическая структура предложения качественных офисных площадей по итогам 2016 года не изменилась.

- Продолжается укрепление доли Московского района.

- Крупнейшие проекты, запущенные в 2016 году, открылись в Московском районе. По итогам 2016 года порядка 20% всего нового предложения сосредоточено в данном деловом кластере.

Спрос

- По итогам 2016 года суммарный объем чистого поглощения составил более 190 000 кв.м, что сопоставимо с показателем 2014 года.

- Сравнительно высокий показатель чистого поглощения обусловлен тем, что многие проекты к моменту выхода на рынок имели близкий к 100% показатель заполняемости.

- В общем объеме поглощения стабильно высокой оставалась активность компаний нефтегазовой отрасли и энергетических компаний. Крупнейшие сделки были заключены структурами ПАО «Газпром», а также IT-компаниями.

- До конца 2016 года, а также в начале 2017, мы прогнозируем ряд крупных сделок суммарной площадью 30 000-40 000 кв.м.

Структура спроса по отраслевой принадлежности арендаторов

Ключевые сделки 2016 года (аренда)

|

Арендатор |

Офисный центр |

Арендованная площадь |

|

СтройГазКонсалтинг |

Фландрия |

33 000 |

|

Компания нефтегазовой отрасли |

Ренессанс бизнес парк |

30 000 |

|

ПАО Газпром |

Fort Tower |

26 000 |

|

IT компания |

Мегапарк |

12 000 |

|

IT компания сделка IPG Estate |

Смоленский |

9 000 |

|

структура ПАО Газпром |

Новгородский |

6 600 |

|

Epam Systems сделка IPG Estate |

Мегапарк |

6 600 |

|

Epam Systems |

Light House |

3 500 |

|

Конфиденциальный клиент |

Nevka |

3 000 |

|

СК Ресо сделка IPG Estate |

Петер Сервис |

2 000 |

Ключевые сделки 2016 года (продажа)

|

Покупатель |

Офисный центр |

Общая площадь |

|

Структура ПАО Газпром |

Мезон Плаза |

35 000 |

|

Банк Зенит |

Альфа |

10 000 |

|

Альфа Групп |

Формида |

9 400 |

|

Jet Brains |

Универс |

6 400 |

|

Телекоммуникационная компания |

Fort Ross |

5 000 |

Уровень вакантных площадей

- Уровень вакантных площадей в высококачественных офисных центрах по итогам 2016 года снизился, несмотря на показатели нового ввода.

- Средневзвешенный показатель вакансии составил порядка 9%, что является одним из наиболее низких значений за историю наблюдения рынка качественной офисной недвижимости.

- Уровень вакантных площадей в классе А составляет 12% против 16% по итогам 2015 года. Уровень вакантных площадей в классе В также снизился и составил 5,5%, по итогам 2015 года вакансия в классе В составляла 7%. Мы ожидаем, что текущий уровень вакантных площадей будет снижаться на фоне высокого спроса и ограниченного ввода новых площадей.

Динамика поглощения и уровня вакантных площадей

Ставки аренды

- Средние заявленные арендные ставки по офисным помещениям за 2016 года показали рост по сравнению с итогами 2015 года. Так, ставки аренды увеличились на 7% для класса А; в сегменте офисной недвижимости класса В ставки выросли на 5%.

- На текущий момент средний уровень ставки аренды для класса А составляет 1 477 рублей за кв.м в месяц, включая НДС и эксплуатационные расходы.

- В классе В/В+ – 1 022 рубля за кв.м в месяц, включая НДС и эксплуатационные расходы.

- Географическое распределение средних ставок аренды и уровня вакансии представлено на карте.

Динамика ставок аренды

Тенденции и прогнозы

- Ключевой особенностью прошедшего года в сегменте офисной недвижимости является факт, что многие новые объекты выходят на рынок с высокими показателями заполняемости. По нашим оценкам, девелоперы приспособились к макроэкономической ситуации и стали более рационально подходить к запуску новых проектов.

- Мы прогнозируем, что в первом полугодии 2017 года спрос на качественные офисные помещения будет превышать предложение. Вероятна ситуация при которой проекты, перенесшие сроки ввода на 2017 год, выйдут на рынок со 100% заполняемостью.

- Ставки аренды будут демонстрировать умеренный рост на фоне сокращающегося качественного предложения.

- В течение 2016 года прослеживается тенденция к строительству по системе built-to-suit. Несколько крупных компаний из разных секторов находятся в поиске земельных участков под строительство крупных бизнес-центров класса А для собственных нужд.

- Компании IT-сектора предпочитают арендовать площади без отделки по ставкам ниже на 15-20%, выполняя отделочные работы за собственный счёт с привлечением известных архитектурных бюро. По нашим прогнозам, в следующем году появится как минимум 5 таких офисов, площадью от 2 000 до 20 000 кв.м. Качество отделки и исполнения архитектурных идей будет на уровне лучших западных образцов реализации офиса, что по нашим оценкам, приведет к повышению внимания крупных арендаторов из других секторов к планированию внутреннего пространства офиса.

- Некоторые компании перепрофилируют ТРЦ и гостиничные комплексы под офисные центры на фоне высоких показателей поглощения и нехватки качественного предложения.

Торговый сектор

Предложение

- В 2016 году было введено в эксплуатацию 2 качественных торговых центра суммарной арендопригодной площадью в 88 000 кв.м. Таким образом, по итогам 2016 года предложение в сегменте качественной торговой недвижимости достигло 3,9 млн кв.м.

- Исходя из перспективного строительства, предложение в 2017-2018 существенно не увеличится. Из крупных проектов, планируемых ко вводу в 2018 году, можно отметить ТРК «Голливуд», общей площадью более 100 000 кв.м

- Итоги 2016, а также прогноз на будущий год, указывают на насыщение рынка торговой недвижимости Санкт-Петербурга. По нашему мнению, масштабные проекты будут запускаться реже, борьба за покупателя будет вестись за счет реновации существующих проектов.

- Так, по итогам 2016 года, компания «Адамант» частично реновировала торговые комплексы «Балканский» и «Невскиий». После частичной реконструкции был открыт «Южный Полюс», компании FORTGROUP. В августе был запущен после реконцепции ТРК «Капитолий», работающий теперь в формате «дисконт».

Динамика ввода новых площадей

Ключевые торговые проекты, введенные в 2016 году

|

Название |

Адрес |

GLA |

|

Охта Молл |

пр. Шаумяна, 4 |

78 000 |

|

ТРК «Порт Находка II» |

ул. Тепловозная, 31 |

10 800 |

Ключевые события рынка торговой недвижимости

- Федеральный продуктовый ритейлер «Лента» приобрел объекты финского оператора K-rouka.

- Международная сеть гипермаркетов «Ашан», а также оператор сети гипермаркетов формата DIY Leroy Merlin заявили о планах по развитию.

- Компания IKEA планирует реализовать третий проект «Меги» в Ломоносовском районе Ленинградской области.

- Российские бренды fashion-сегмента продолжили свое развитие. Активность международных брендов существенно снизилась.

- Из новых марок, вышедших на рынок, стоит отметить: Fashion House, O bag, Elis, Jil Sander, Navy, Swank, Veta, Valentino, Brusnika, Eres.

Заполняемость торговых центров

- В целом по рынку уровень вакантных площадей по итогам 2016 год достиг уровня 9%, что в абсолютном выражении составляет порядка 300 000 кв.м свободных площадей. При этом необходимо отметить, что основной объем свободным площадей приходится на устаревшие торговые комплексы с неоптимальным местоположением и устаревшей концепцией.

- Однако, ввиду ограниченного количества свободных площадей в рамках успешных торговых объектов вкупе со снижающимся объемом нового ввода, ключевые торговые операторы продолжают искать возможность для открытия точек в наиболее успешных проектах.

Тенденции и прогнозы

- По нашим прогнозам в течение будущего года будет происходить увеличение вакансии в устаревающих торговых комплексах, а также за счет появления новых проектов.

- Многие торговые сети сокращают или сворачивают планы развития, в 2017 году активность в плане развития сохранят формат сетевых продуктовых магазинов и сегмент отечественных fashion-операторов

- Спрос операторов галереи продолжит сосредотачиваться вокруг наиболее успешных проектов с высокой проходимостью и профессиональной концепцией.

- Тенденция снижения девелоперской активности сохранится и укрепится.

- Ставки аренды на помещения в галерее успешных торговых объектов будут постепенно демонстрировать умеренный рост: сильные операторы галереи будут стремиться в наиболее успешные комплексы с современной концепцией и высокой проходимостью.

Динамика уровня вакантных площадей

Ставки аренды

- По итогам 2016 года существенного снизились фиксированные ставки аренды. Все больше договоров заключается по схеме выплаты % с оборота .

- По итогам 2015 года произошло падение средних ставок аренды на 10%. Однако за 2016 год ставки продемонстрировали рост на 5%.

- Максимальный уровень ставок наблюдается в наиболее успешных торговых центрах с широким набором развлекательных функций, а также со значительным пулом операторов галереи.

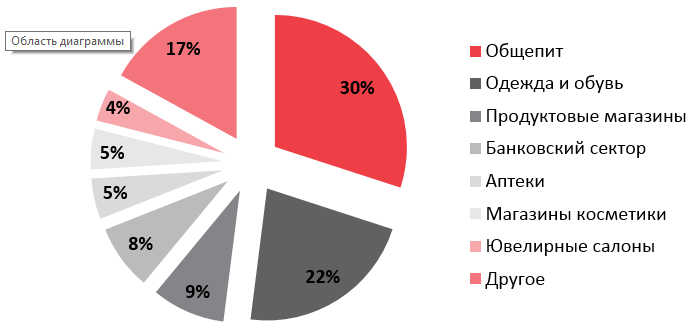

Street retail

- По итогам 2016 года сегмент street retail относительно стабилизировался. В первую очередь за счет сохраняющейся тенденции активного развития в секторе общественного питания. Многие сетевые операторы сохраняли планы развития в течение всего 2016 года, также отрывались несетевые заведения.

- За 2016 год на рынке Санкт-Петербурга было запущено более 100 новых заведений общественного питания, что составляет более 80% от общего объема ушедших с рынка помещений.

- Структура рынка street retail по профилю арендаторов остается стабильной.

- По итогам 2016 года уровень вакансии в сегменте street retail зафиксировался на уровне 4-5% без существенных колебаний. Срок экспозиции ликвидных помещений не превышает 2 месяцев.

- Ставки аренды также оставались стабильны. Максимальные ставки по прежнему остаются на Невском проспекте и на Большом проспекте П.С.

- Уровень ротации арендаторов по итогам 2016 года сократился по сравнению с итогами сопоставимого периода прошлого года – 7,5% против 9,8%.

- Мы прогнозируем сохранение основных тенденций в сегменте street retail в течение первого полугодия 2017 года.

Ставки аренды в ключевых торговых коридорах

|

Торговый коридор |

Ставка аренды, Рублей/ кв.м/месяц |

|

Невский проспект |

6 000 - 12 000 |

|

Большой проспект П.С. |

2 500 - 9 000 |

|

Московский проспект |

1 500 - 6 500 |

|

Садовая улица |

2 000 - 5 000 |

|

Владимирский проспект |

2 500 - 6 000 |

|

Средний проспект В.О. |

1 500 - 4 000 |

|

6-7 линии В.О. |

2 000 - 4 000 |

|

Каменностровский проспект |

2 000 - 8 000 |

|

Литейный проспект |

2 000 - 7 000 |

|

Загородный проспект |

1 500 - 5 000 |

|

Улица Восстания |

2 000 - 6 000 |

|

Комендантский проспект |

1 800 - 4 500 |

|

Ленинский проспект |

1 000 - 5 000 |

|

Проспект Ветеранов |

1 000 - 4 000 |

|

Проспект Просвещения |

1 500 - 5 000 |

|

Проспект Энгельса |

1 200 - 4 000 |

Складской сектор

Предложение

- По итогам 2016 года общий объем рынка складской недвижимости увеличился на 180 тысяч кв.м и достиг уровня в 2,6 млн кв.м.

- Больше половины рынка складского сегмента составляют проекты, предлагающие услуги по аренде площадей, то есть спекулятивные. Распределение между спекулятивными проектами и складскими комплексами, использующимися под собственные нужны оставляет 55% к 45%.

- Складской девелопмент в 2016 году значительно ограничил строительство спекулятивных объектов. Спрос на аренду спекулятивных складов по-прежнему низок – на рынке освобождается больше помещений, чем арендуется.

- По итогам 2016 года в новом предложении укрепилась доля проектов built-to-suit и складов под собственные нужды. Более 80% вновь введенных объектов реализованы по данным схемам.

Динамика ввода новых площадей

Перспективное предложение

- Из анонсированных в 2016 году перспективных проектов можно отметить следующие:

- Проект 3 складских комплексов компании «Адмирал» суммарной площадью порядка 70 000 кв.м, которые расположатся в промышленной зоне «Марьино»

- Совместный проект в рамках ОЭЗ «Аэрополис» компаний «Юлмарт» и «Аэропорт Пулково», по которому планируется реализовать порядка 15 000 кв.м складских площадей.

Ключевые складские проекты, введенные в 2016 году

|

Название |

Промышленная зона |

Общая площадь |

|

Армада Парк, 2 очередь |

Шушары |

28 000 |

|

А Плюс Парк |

Шушары |

70 000 |

|

А Плюс Парк |

Шушары |

11 000 |

|

«Юлмарт» |

Пискаревский пр. |

19 000 |

|

Wurth |

Шушары |

14 000 |

|

Терминал |

Кубинская |

5 300 |

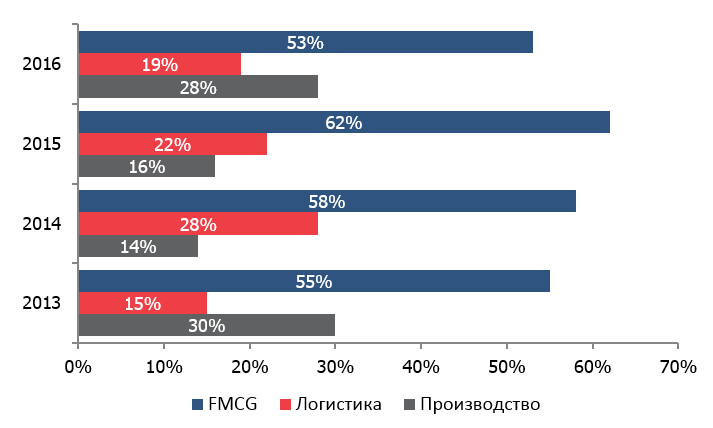

Спрос

- По итогам 2016 года снизился уровень вакантных площадей на фоне уменьшения доли вновь вводимых качественных спекулятивных складских комплексов.

- На текущий момент вакансия в качественных складских комплексах находится на уровне 6%.

- Структура спроса существенно не изменилась. По итогам 2016 года активность сохраняют компании сегмента FMCG, доля которых в общем объеме сделок превышает 50%. Также в 2016 году наблюдался рост активности производственных компаний.

- Логистический сектор несколько снизил активность – до 19% от общего объема сделок простив 22% по итогам 2015 года.

- Большую активность проявляют производственные компании.

Рассматриваются различные варианты сделок: как вариант долгосрочной аренды, так и вариант покупки помещений.

Структура спроса по отраслевой принадлежности арендаторов

Типовые запросы арендаторов в 2016 году

- Производственные компании. Заявки на аренду: помещение площадью 800-1 500 кв.м, выделенная мощность 100-200 кВт, наличие кран-балки.

- Производственные компании. Заявки на покупку: помещение площадью 3 000 - 5 000 кв.м, выделенная электрическая мощность 500-1,5 МВт.

- Заявки на аренду/покупку склада: помещения площадью 1 500 – 2 500 кв.м, удобная транспортная доступность.

Ключевые сделки 2016 года

|

Арендатор |

Складской комплекс |

Арендованная площадь |

|

Деловые линии |

А Плюс Парк Шушары |

12 000 |

|

Торговый дом Петрович |

МЛП Уткина Заводь |

11 000 |

|

Декатлон |

А Плюс Парк Шушары |

10 000 |

|

Marvel |

Мегапарк |

12 000 |

|

Юста |

Осиновая Роща |

8 500 |

|

Банковская структура |

Логопарк Троицкий |

7 000 |

|

ГК НЭК |

МЛП Уткина Заводь |

6 000 |

|

СТА Карго |

АКМ Логистик |

4 000 |

Ставки аренды

- Средние ставки аренды в долларовом выражении достигают $60 за квадратный метр в год. На фоне ослабления рубля ставки в долларах значительно снизились. При этом ставки в долларах на рынке не номинируются. Договоров со ставками, привязанными к курсу доллара/евро, на рынке практически не осталось.

- В рублевом эквиваленте ставки находятся в диапазоне 4 000-4 100 рублей за квадратный метр в год без

учета НДС и операционных расходов. - Производственные компании рассматривают ставку аренды не выше 300-360 рублей за квадратный метр в месяц, включая НДС, при этом коммунальные расходы оплачиваются отдельно.

- По итогам 2016 года ставки аренды показали рост в пределах 4-5% ввиду дефицита на рынке спекулятивных складских проектов.

Динамика ставок аренды и уровня вакансии

Тенденции и прогнозы

- Количество ввода новых проектов ожидается на уровне 100 000 кв.м.

- Укрепление тенденции сокращения доли спекулятивных проектов при росте реализации качественных комплексов по схеме built-to-suit.

- Незначительное колебание ставок аренды в сторону роста, стабилизация уровня вакансии за счет сокращения количества вводимых спекулятивных складов.

- Производственные компании и компании сегмента FMCG сохранят высокий уровень спроса на качественные проекты. Ротация производственных компаний связана как с участившимся в последнее время выводом промышленных площадок под жилую застройку и другие функции, так и с увеличением/сокращением производственных объемов.

- Индустриальные парки в период нестабильной экономической ситуации пытаются найти новые эффективные решения и подстроиться под текущие потребности производственных компаний. Так, например, индустриальный парк «Марьино» планирует в ближайшей перспективе совместно с «А Плюс Девелопмент» разработать новый продукт для производственных компаний – создать в индустриальном парке спекулятивный производственный кластер. Будут предлагаться в аренду с последующим выкупом новые стандартные производственные помещения, отвечающие всем текущим требованиям производственных компаний.

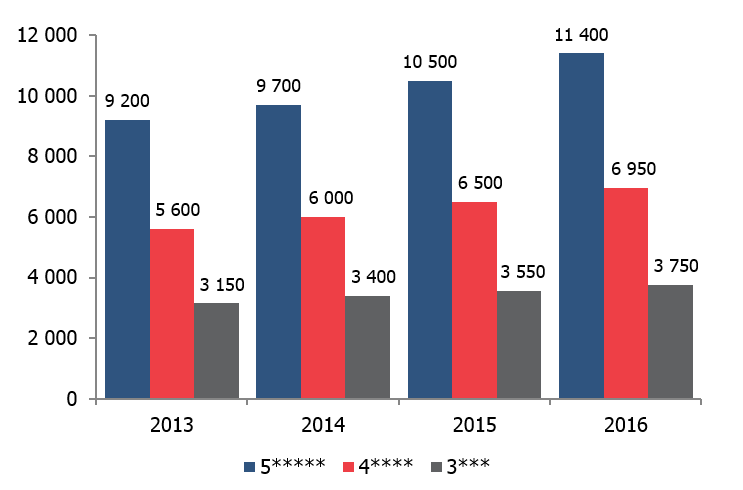

Гостиничный сектор

Предложение

- По итогам 2016 года общий номерной фонд качественных гостиниц Санкт-Петербурга достиг 17,7 тысяч номеров.

- В 2016 на рынок было выведено 5 гостиничных проектов суммарной номерной емкостью в 566 номеров, при этом сроки ввода части заявленных проектов были перенесены на начало 2017 года.

- Уровень ввода качественных гостиниц постепенно достигает рекордных показателей, зафиксированных в 2008-2010 годах, что обусловлено приближающимся Чемпионатом мира по футболу.

- По итогам 2016 года максимальную долю в общем объеме качественного предложения занимают гостиницы сегмента 4* - 51,3%. На долю гостиниц категории 5* приходится 16,5% от общего объема предложения, гостиницы сегмента 3* занимают долю равную 32,1%.

- Структура предложения показывает тренд к стабилизации сегмента 4* и некоторому росту сегмента 5*.

Перспективное предложение

- Существенное увеличение показателей доходности в гостиничном сегменте Санкт-Петербурга в 2016 году укрепило заинтересованность инвесторов к строительству новых объектов. В процессе строительства находятся гостиницы, которые планируются к управлению международными гостиничными сетями, ранее не присутствовавшими в Санкт-Петербурге: Jumerah, EliteWorldHotels и LotteGroup.

- Всего до конца 2018 года, согласно предварительно заявленным срокам, ожидается ввод в эксплуатацию гостиниц с номерным фондом в диапазоне 1,7 – 1,8 тысяч номеров.

Динамика ввода новых гостиничных номеров

Структура предложения по классам

Ключевые гостиничные проекты, введенные в 2016 году

|

Название |

Категория |

Номерная емкость |

|

Hampton by Hilton |

4**** |

207 |

|

Best Western |

4**** |

107 |

|

М19 |

3*** |

81 |

|

DOM Boutique Hotel |

3*** |

60 |

|

Авет Парк |

3*** |

27 |

Спрос

- По итогам 2016 года по прогнозам КИСП город посетит более порядка 7 млн человек, при этом доля иностранных туристов увеличится по сравнению с 2015 годом и достигнет показателя в 3 млн человек.

- Санкт-Петербург возглавляет рейтинг наиболее посещаемых городов России. Второй год подряд Петербург признается лучшим туристическим направлением в Европе и получает награду WorldTravelAwards - престижную мировую премию в области туриндустрии. Данный факт позитивно сказывается на туристическом потоке.

Динамика туристического потока в Санкт-Петербург

Загрузка

- Средний показатель заполняемости гостиниц Санкт-Петербурга по итогам 2016 года показал значительное увеличение - достиг 68%.

- В высокий сезон заполняемость наиболее популярных гостиниц может достигала 95-100%.

- Изменение структуры спроса на гостиничном рынке в части увеличения доли внутреннего туризма с 2015 года привело к изменению заполняемости гостиниц в рамках их ценовой категории. По причине снижения курса рубля по отношению к доллару и евро, гостиницы высокого ценового сегмента стали доступнее для иностранцев.

- Существенное влияние на высокие показатели загрузки также оказал возросший пассажиропоток из Китая, как следствие запущенной программы безвизового въезда туристических групп.

Динамика уровня загрузки гостиниц Санкт-Петербурга

Финансовые условия

- Показатель ADR (средний тариф на номер) показал прирост в среднем по рынку на 8,5% и составил 7 200 рублей.

- Для гостиниц категории 5* средний тариф по итогам 2016 года составил 11 300 рублей, что на 8,5% выше показателя предыдущего года.

- Для гостиниц категории 4* показатель ADR вырос на 7% и достиг уровня 6 700 рублей.

- Наименьший рост среднего тарифа зафиксирован в сегменте гостиниц 3* и составляет 5%. На конец 2016 года тариф для данной категории составляет 3 750 рублей.

Динамика тарифов на номер

Тенденции и прогнозы

- Гостиничный сегмент рынка коммерческой недвижимости Санкт-Петербурга продемонстрировал наиболее высокие показатели доходности за последние 5 лет, что привело к устойчивому интересу со стороны инвесторов и девелоперов к развитию проектов в данном секторе.

- Вступила в силу программа развития гостиничной отрасли Санкт-Петербурга, разработанная Комитетом по инвестициям Санкт-Петербурга, предполагающая, рост туристического потока до 7,3 млн человек. Кроме этого разработана адресная программа, которая призвана стимулировать девелопмент гостиниц категории 3***.

- Существенный рост количества туристов, посетивших Санкт-Петербург, ожидается в 2017-2018 году, поскольку в эти годы будут проведены Кубок Конфедераций по футболу и Чемпионат Мира по футболу. При этом рост заполняемости будет краткосрочным и привязан к датам проведения самих мероприятий.

Источник: